Pasar Primer Adalah – Apakah yang dimaksud dengan pasar perdana pada perdagangan saham? Apa yang dimaksud dengan pasar primer? Apa yang dimaksud dengan pasar primer dan pasar sekunder pada pasar modal? Apa perbedaan pasar perdana dengan pasar sekunder? Bagaimana proses transaksi di pasar perdana?

Baca Juga : Pengertian Pasar Sekunder

Agar lebih memahaminya, kali ini kita akan membahas tentang pengertian pasar perdana, ciri-ciri, fungsi, proses/prosedur mekanisme penawaran dan pembelian efek di pasar primer (pasar perdana) secara lengkap.

Pengertian Pasar Perdana (Primary Market)

Pasar primer atau pasar perdana (primary market) adalah pasar dimana saham diperdagangkan untuk perdana sebelum dicatatkan di Bursa Efek Indonesia (BEI). Proses penawaran saham pertama kali pasar perdana disebut dengan Penawaran Umum Perdana (Initial Public Offering/IPO). Harga saham yang dijual pertama kali ditentukan oleh perusahaan/emiten dan penjamin emisi yang didasarkan pada analisa fundamental perusahaan. Biaya transaksi BEI yang dikenakan kepada nasabah baik untuk pasar reguler maupun pasar tunai yaitu 0,018%.

Sebenarnya, hanya ada dua pihak yang terlibat dalam kesepakatan dalam pasar primer atau pasar perdana ini yaitu calon emiten dan penjamin emisi. Pemodal sebagai pemesan saham akan memperoleh sesuai dengan sistem pembagian dari pihak penjamin emisi.

Pasar primer di pasar modal adalah pasar yang untuk pertama kalinya perusahaan melakukan go publik dalam penjualan saham. Pasar perdana merupakan saat investor membeli saham sebelum diperdagangkan atau membeli saham IPO (initial public offering). Jadi, Fungsi pasar perdana adalah memperdagangkan efek atau surat berharga secara publik untuk pertama kali sebelum diperdagangkan di pasar sekunder (secundary )

Pasar primer juga diartikan sebagai penawaran saham pertama kali dari emiten pada investor selama waktu yang ditetapkan oleh issuer (pihak penerbit) sebelum saham tersebut diperdagangkan ke pasar sekunder.

Pasar perdana adalah penjualan pertama atas efek atau sertifikat yang diterbitkan oleh emiten, yakni perusahaan/organisasi penerbit efek/sertifikat, sebelum efek/sertifikat diperdagangkan di bursa efek atau pasar sekunder dengan jangka waktu pasar perdana sekitar 90 hari sejak izin emisi didapatkan dari Badan Pengawas Pasar Modal dan Lembaga Keuangan (Bapepam).

Umumnya, proses penetapan harga di pasar perdana/pasar primer dilakukan oleh emiten, penjamin emisi dan PT Danareksa. Tujuan penetapan harga tersebut adalah mencapai harga yang wajar sehingga bisa diterima emitmen juga investor.

Dalam hal saham, penjamin emisi juga membuat penilaian atas saham tersebut, selama proses itu Bapepamn harus diberi informasi mengenai perkembangannya. Walaupun tidak ada rumus yang tepat untuk menilai harga saham, berikut beberapa metode dasar yang biasanya digunakan yaitu:

- Metode rasio Price Earnings (P/E)

- Metode Devidend-yield

- Metode Net Assetv Value (NAV)

- Present Value of Future Devidend

- Present Value of Future Earning

Baca Juga : Pengertian Pasar Modal

Ada beberapa pendekatan yang digunakan dalam menentukan harga saham pada pasar perdana, berarti indikasi yang didapatkan dari satu cara akan dilengkapi cara lain. Selain itu, terdapat faktor kualitatif yang dipertimbangkan untuk menilai perusahaan yaitu perusahaan terkait dan pemodal atau investor.

Ada faktor penting lain yang mempengaruhi harga saham pada pasar perdana adalah kemampuan pemodal memandang kedepan atas kegiatan perusahaan, baik dari segi industri maupun segi makro (ekonomi nasional dan internasional), tingkat pengeluaran masyarakat, tabungan masyarakat dan lainnya.

Ciri-Ciri Pasar Primer

Berikut ini karakteristik atau ciri-ciri pasar perdana atau pasar primer, diantaranya yaitu:

- Harga saham tetap,

- Tidak dikenakan komisi,

- Hanya untuk pembelian saham,

- Pemesanan dilakukan melalui Agen Penjual.

- Jangka waktu terbatas.

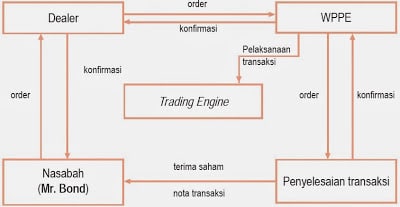

Proses Perdagangan Efek Pada Pasar Primer

Berikut ini skema penggambaran proses jual beli saham dan obligasi dalam pasar primer atau pasar perdana, diantaranya yaitu:

Mekanime Transaksi Dalam Pasar Perdana

Berikut ini prosedur transaksi jual-beli di pasar primer, diantaranya yaitu:

1. Penawaran perdana suatu saham atau obligasi kepada investor publik dilakukan lewat penjamin emisi dan agen penjual. Cara memesan saham atau obligasi seperti harga penawaran, masa penawaran, jumlah saham yang ditawarkan dan informasi penting lainnya harus dipublikasikan secara punblik di surat kabar berskala nasional.

2. Pemodal yang berminat membeli saham atau obligasi bisa memesan dengan cara menghubungi penjamin emisi atau agen penjual, lalu mengikuti prosedur yang ada. Dalam pemesanan ini biasanya ada proses penjatahan saham atau obligasi (allotment) pada investor pemesan yang dilakukan oleh penjamin emisi dan emiten yang mengeluarkan saham atau obligasi.·

3. Selanjutnya, pemodal memesan saham atau obligasi tersebut disertai pembayaran.

4. Kemudian, penjamin emisi dan agen penjual mengumumkan hasil penawaran umum tersebut pada pemodal yang sudah memesan. Ada dua kondisi yang bisa terjadi dalam pemesanan saham/obligasi ini yaitu undersubscribed dan oversubscribed.

- Undersubscribed yaitu kondisi dimana total saham atau obligasi yang dipesan investor kurang dari total saham atau obligasi yang ditawarkan. Dalam kondisi ini, semua investor pasti akan memperoleh saham atau obligasi sesuai jumlah yang dipesan.

- Oversubscribed, yaitu kondisi dimana total saham atau obligasi yang dipesan investor melebihi jumlah total saham atau obligasi yang ditawarkan. Dalam kondisi ini, ada kemungkinan investor memperoleh saham atau obligasi kurang dari jumlah yang dipesan, bahkan mungkin sama sekali tidak dapat. Jika jumlah saham atau obligasi yang didapatkan investor kurang dari pesanan atau terjadi oversubscribed, maka kelebihan dana investor akan di refund atau dikembalikan.

5. Pendistribusian saham atau obligasi tersebut dilakukan oleh penjamin emisi dan agen penjual kepada pemodal (investor).

Baca Juga : Pengertian Pasar Modal Syariah

Perbedaan Pasar Perdana dan Pasar Sekunder

Perbedaan pasar perdana (pasar primer) dan pasar sekunder, diantaranya:

- Harga saham pasar perdana cenderung tetap. Sedangkan harga saham di pasar sekunder cenderung fluktuatif atau berubah (naik turun) mengikuti permintaan dan kebutuhan masyarakat.

- Dalam pasar perdana, biaya komisi untuk broker atau pialang tidak dibebankan ke investor. Sedangkan di pasar sekunder, biaya komisi untuk broker atau pialang dibebankan ke investor untuk bertransaksi jual-beli saham.

- Subyek atau pelaku yang berkepentingan dalam pasar perdana yaitu investor dengan emiten (issuer), sedangkan pelaku dalam pasar sekunder yang berkepentingan adalah antar investor.

- Kegiatan dalam pasar perdana hanya berlangsung dalam waktu yang singkat atau terbatas. Sedangkan, pelaksanaan pasar sekunder cenderung berlangsung lebih lama dan waktunya tak terbatas.

- Dalam transaksi pasar perdana hanya bisa berlangsung transaksi pembelian saham yang bisa dilakukan investor. Sedangkan dalam transaksi pasar sekunder ada transaksi jual-beli saham yang bisa dilakukan para investor.

Demikian artikel pembahasan tentang pengertian pasar perdana, ciri-ciri, fungsi, proses/prosedur mekanisme penawaran dan pembelian efek di pasar primer (pasar perdana) secara lengkap. Semoga bermanfaat