Pengertian Analisis Rasio Keuangan Menurut Para Ahli, Macam-Macam Jenis dan Rumus Rasio Keuangan Lengkap – Analisis Rasio Keuangan adalah membandingkan angka-angka yang ada dalam laporan keuangan untuk mengetahui posisi keuangan suatu perusahaan serta menilai kinerja manajemen dalam suatu periode tertentu.

Selain pengertian diatas, ada beberapa pengertian analisis rasio keuangan menurut para ahli. Selain pengertian analisis rasio keuangan, kita juga akan membahas tentang jenis analisis rasio keuangan dan rumus analisis rasio keuangan lengkap.

Pengertian Analisis Rasio Keuangan Menurut Para Ahli

Ross, Westerfield dan Jordan (2009)

Menurut Ross, Westerfield dan Jordan, Analisis Rasio Keuangan adalah hubungan yang dihitung dari informasi keuangan suatu perusahaan dan digunakan untuk tujuan perbandingan. (diterjemahkan oleh YUlianto, Yuniasih, dan Christine)

Warsidi & Bambang dalam Fahmi (2011)

Menurut Warsidi & Bambang dalam Fahmi, Analisis Rasio Keuangan adalah instrumen analisis prestasi dari perusahaan yang menjelaskan berbagai hubungan dan indikator keuangan yang ditujukan untuk menunjukan perubahan dalam kondisi keuangan atau prestasi operasi di masa lalu dan membantu menggambarkan trend pola perubahan tersebut, untuk kemudian menunjukkan risiko dan peluang yang melekat pada perusahaan yang bersangkutan.

Samryn (2011)

Menurut Samryn, Analisis Rasio Keuangan adalah suatu cara yang membuat perbandingan data keuangan perusahaan menjadi lebih arti. Rasio keuangan menjadi dasar utk menjawab beberapa pertanyaan penting mengenai kesehatan keuangan dari perusahaan.

Munawir (2010:106)

Menurut Munawir, Analisis Rasio Keuangan adalah Future oriented atau berorientasi dengan masa depan, artinya bahwa dengan analisa ratio keuangan dapat digunakan sebagai alat untuk meramalkan keadaan keuangan serta hasil usaha dimasa mendatang.

James C Van Horne yang dikutip dari Kasmir (2008:104)

Menurut James C Van Horne yang dikutip dari kasmir, Rasio Keuangan adalah indeks yang menghubungkan 2 (dua) angka akuntansi dan diperoleh dengan membagi satu angka dengan angka lainnya.

Irawati (2005 : 22)

Menurut Irawati, Rasio Keuangan adalah teknik analisis dalam bidang manajemen keuangan yang dimanfaatkan sebagai alat ukur kondisi keuangan suatu perusahaan dalam periode tertentu ataupun hasil-hasil usaha dari suatau perusahaan pada satu periode tertentu dengan jalan membandingkan dua buah variabel yang diambil dari laporan keuangan perusahaan, baik daftar neraca maupun laba rugi.

Jenis-Jenis Rasio Keuangan

Menurut Rahardjo (2007 : 104) rasio keuangan perusahaan diklasifikasikan menjadi lima kelompok, yaitu :

a. Rasio Likuiditas (liquidity ratios) yaitu jenis rasio yang menunjukkan kemampuan perusahaan untuk memenuhi kewajiban jangka pendek.

b. Rasio Solvabilitas (leverage atau solvency ratios) yaitu jenis rasio yang menunjukkan kemampuan perusahaan untuk memenuhi seluruh kewajibannya baik jangka pendek ataupun jangka panjang.

c. Rasio Aktivitas (activity ratios) yaitu jenis rasio yang menunjukkan tingkat efektifitas penggunaan aktiva atau kekayaan perusahaan.

d. Rasio Profitabilitas dan Rentabilitas (profitability ratios) yaitu jenis rasio yang menunjukkan tingkat imbalan atau perolehan (keuntungan) dibanding penjualan atau aktiva.

e. Rasio Investasi (investment ratios) yaitu jenis rasio yang menunjukkan rasio investasi dalam surat berharga atau efek, khususnya saham dan obligasi.

Rasio Likuiditas

Rasio likuiditas adalah rasio yang menggambarkan kemampuan perusahaan untuk melunasi semua kewajiban yang harus segera dipenuhi atau hutang jangka pendeknya. Perusahaan yang memiliki cukup kemampuan untuk membayar hutang jangka pendek disebut perusahaan yang likuid, jika tidak disebut ilikuid. Rasio likuiditas yang biasanya digunakan untuk mengukur tingkat likuiditas perusahaan antara lain:

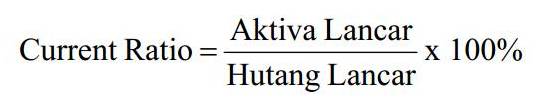

Current Ratio

Rasio ini membandingkan aktiva lancar dengan hutang lancar. Current Ratio memberikan informasi kemampuan aktiva lancar meliputi kas, piutang dagang, efek, persediaan dan aktiva lainnya. Sedangkan hutang lancar meliputi hutang dagang, hutang wesel, hutang bank, hutang gaji, dan hutang lainnya yang segera harus dibayar. Rumus current ratio:

Semakin besar perbandingan aktiva lancar dengan hutang lancar, semakin tinggi kemampuan perusahaan menutupi kewajiban jangka pendeknya. Jika rasio lancar 1:1 atau 100% berarti aktiva lancar dapat menutupi semua hutang lancar. Jadi dikatakan sehat apabila rasio berada di atas 1 atau diatas 100%. Artinya aktiva lancar harus jauh di atas jumlah hutang lancar.

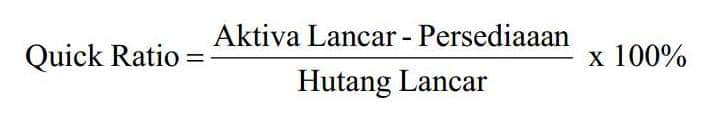

Quick Ratio

Quick ratio atau acid test ratio yaitu perimbangan antara jumlah aktiva lancar dikurangi persediaan dengan jumlah hutang lancar. Persediaan tidak dimasukkan dalam perhitungan quick ratio karena persediaan ialah komponen aktiva lancar yang paling kecil tingkat likuiditasnya. Quick ratio memfokuskan komponen aktiva lancar yang lebih likuid seperti kas, surat-surat berharga dan piutang dihubungkan dengan hutang lancar atau hutang jangka pendek. Rumus Quick Ratio yaitu:

Apabila terjadi perbedaan yang sangat besar antara quick ratio dengan current ratio, dimana current ratio meningkat sedangkan quick ratio menurun, maka akan terjadi investasi yang besar pada persediaan.

Rasio ini menunjukkan kemampuan aktiva lancar yang paling likuid mampu menutupi hutang lancar. Semakin besar rasio ini maka semakin baik. Angka rasio ini tidak harus 100% atau 1:1. Meskipun rasio tidak mencapai 100% tapi mendekati 100% sudah dikatakan sehat.

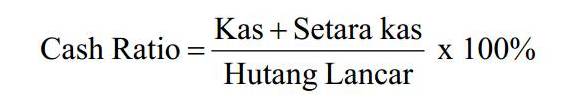

Cash Ratio

Rasio ini membandingkan antara kas dan aktiva lancar yang dapat segera menjadi uang kas dengan hutang lancar. Kas yang dimaksudkan yaitu uang perusahaan yang disimpan di kantor dan di bank dalam bentuk rekening Koran. Sedangkan harta setara kas (near cash) ialah harta lancar yang dengan mudah dan cepat bisa diuangkan kembali, bisa dipengaruhi oleh kondisi ekonomi Negara yang menjadi domisili perusahaan bersangkutan. Rumus menghitung cash ratio:

Rasio ini menunjukkan porsi jumlah kas dan setara kas dibandingkan dengan total aktiva lancar. Semakin besar rasio maka semakin baik. Sama dengan Quick Ratio, rasio ini tidak harus mencapai 100%.

Rasio Solvabilitas

Rasio solvabilitas adalah rasio yang menunjukkan kemampuan perusahaan dalam memenuhi segala kewajibannya baik jangka pendek maupun jangka panjang jika perusahaan dilikuidasi. Perusahaan yang memiliki aktiva atau kekayaan yang cukup untuk membayar semua hutang-hutangnya disebut solvable, sedang yang tidak disebut insolvable. Perusahaan yang solvabel belum tentu ilikuid , begitu juga sebaliknya yang insolvable belum tentu ilikuid. Macam-macam rasio keuangan berkaitan dengan rasio solvabilitas yang umumnya digunakan antara lain:

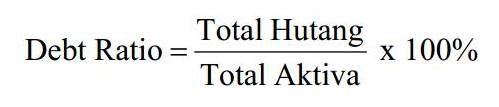

Total Debt to Total Assets Ratio

Total Debt to Total Assets Ratio atau rasio hutang (debt ratio) adalah rasio yang digunakan untuk mengukur presentase besarnya dana yang berasal dari hutang. Hutang yang dimaksud yaitu semua hutang yang dimiliki perusahaan baik yang berjangka pendek ataupun berjangka panjang. Kreditor lebih menyukai debt ratio yang rendah karena tingkat keamanan danamenjadi semakin baik. Rumus mengukur besarnya rasio hutang yaitu:

Rasio ini menunjukkan sejauh mana hutang bisa tertutup oleh aktiva. Semakin kecil rasio maka semakin aman (solvable). Porsi hutang terhadap aktiva harus lebih kecil.

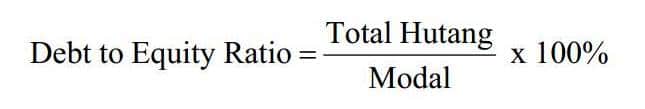

Debt to Equity Ratio

Rasio hutang dengan modal sendiri atau debt to equity ratio yaitu imbangan antara hutang yang dimiliki perusahaan dengan modal sendiri. Semakin tinggi rasio ini artinya modal sendiri semakin sedikit dibanding dengan hutang. Bagi perusahaan sebaiknya, besar hutang tidak boleh melebihi modal sendiri agar beban tetap tidak terlalu tinggi. Semakin kecil rasio ini maka semakin baik. Maksudnya, semakin kecil porsi hutang terhadap modal, maka semakin aman. Rumus Debt to Equity Ratio:

Rasio Rentabilitas

Rasio rentabilitas atau rasio profitabilitas ialah rasio yang digunakan untuk mengukur kemampuan suatu perusahaan dalam mendapatkan laba. Perhatian yang ditekankan pada rasio ini karena hal ini berkaitan erat dengan kelangsungan hidup perusahaan. Ada beberapa ukuran rasio rentabilitas yang digunakan antara lain:

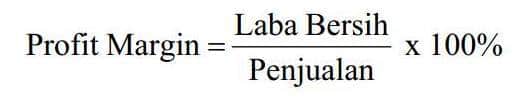

Profit Margin

Rasio ini digunakan untuk menghitung sejauh mana kemampuan perusahaan menghasilkan laba bersih pada tingkat penjualan tertentu. Rasio ini dapat dilihat langsung pada analisis common size untuk laporan rugi laba yaitu pada baris paling akhir. Rasio ini juga dapat diintepretasikan sebagai kemampuan perusahaan menekan biaya-biaya atau ukuran efisiensi perusahaan pada periode tertentu. Rumus Profit Margin:

Rasio ini menunjukkan berapa besar persentase pendapatan bersih yang didapatkan perusahaan dari setiap penjualan. Semakin besar rasionya maka semakin baik, karena dianggap kemampuan perusahaan dalam mendapatkan laba cukup tinggi.

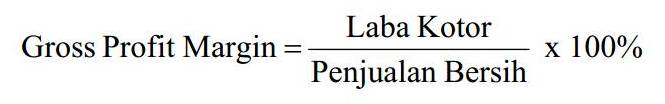

Gross Profit Margin

Gross Profit Margin adalah perbandingan antara laba kotor yang didapatkan perusahaan dengan tingkat penjualan yang dicapai dalam periode yang sama. Rasio ini menggambarkan laba kotor yang dapat dicapai setiap rupiah penjualan. Semakin besar rasionya maka semakin baik kondisi keuangan perusahaan. Rumus Gross Profit Margin:

Rasio ini menunjukkan kemampuan perusahaan dalam menghasilkan laba yang akan menutupi biaya tetap atau biaya operasi lainnya. Dengan pengetahuan atas rasio ini bisa mengontrol pengeluaran untuk biaya tetap atau biaya operasi sehingga perusahaan dapat menikmati laba. Semakin besar rasionya maka semakin baik .

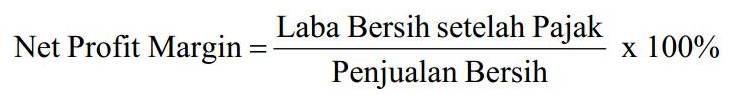

Net Profit Margin

Net Profit Margin atau Margin Laba Bersih ini digunakan untuk mengukur rupiah laba bersih yang dihasilkan oleh setiap satu rupiah penjualan dan mengukur seluruh efisien, baik produksi, administrasi, pemasaran, pendanaan, penentuan harga ataupun manajemen pajak. Semakin tinggi rasionya berarti menunjukkan kemampuan perusahaan dalam menghasilkan laba yang tinggi pada tingkat penjualan tertentu.

Namun apabila rasionya rendah berarti menunjukkan penjualan yang terlalu rendah untuk tingkat biaya tertentu, atau biaya yang terlalu tinggi untuk tingkat penjualan tertentu, atau kombinasi dari kedua hal tersebut. Rumus Net Profit Margin:

Rasio ini mengukur jumlah rupiah laba bersih yang diperoleh setiap satu rupiah penjualan. Semakin tinggi rasionya maka semakin baik yang berarti menunjukkan kemampuan perusahaan dalam menghasilkan laba yang tinggi pada tingkat penjualan tertentu.

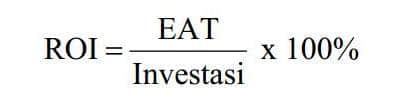

Return On Investment (ROI)

Return On Investment adalah kemampuan perusahaan untuk menghasilkan keuntungan yang akan digunakan untuk menutup investasi yang dikeluarkan. Laba yang digunakan untuk mengukur rasio ini yaitu laba bersih setelah pajak atau EAT. Rumus ROI:

Rasio ini mengukur jumlah rupiah laba bersih setelah pajak yang dihasilkan setiap satu rupiah investasi yang dikeluarkan. Semakin besar rasionya maka semakin baik.

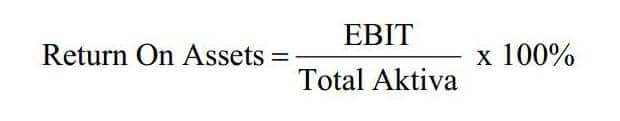

Return On Assets (ROA)

Return On Assets adalah kemampuan perusahaan dalam menghasilkan laba dengan semua aktiva yang dimiliki perusahaan. Rasio ini disebut juga dengan rentabilitas ekonomis. Dalam ROA, laba yang dihasilkan ialah laba sebelum bunga dan pajak atau EBIT. Rumus ROA:

Rasio ini mengukur tingkat keuntungan atau EBIT dari aktiva yang digunakan. Semakin besar rasionya maka semakin baik.

Rasio Aktivitas

Rasio ini melihat beberapa asset selanjutnya menentukan berapa tingkat aktivitas aktiva tersebut pada tingkat kegiatan tertentu. Aktivitas rendah pada tingkat penjualan tertentu akan mengakibatkan semakin besarnya dana kelebihan yang tertanam pada aktiva tersebut. Dana kelebihan tersebut akan lebih baik jika ditanamkan pada aktiva lain yang lebih produktif. Rasio aktivitas yang umum digunakan antara lain:

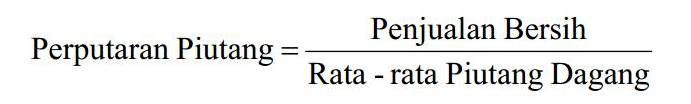

Perputaran Piutang

Rasio ini mengukur berapa kali, secara rata-rata piutang yang dikumpulkan dalam setahun. Rasio ini mengukur kualitas piutang dan efisiensi perusahaan dalam pengumpulan piutang dan kebijakan kreditnya. Rasio ini biasanya digunakan dalam hubungan dengan analisis terhadap modal kerja, karena memberi ukuran seberapa cepat piutang perusahaan berputar menjadi kas. Angka jumlah hari piutang, menggambarkan lamanya piutang dapat ditagih. Semakin lama jangka waktu pelunasan maka semakin besar pula risiko kemungkinan tidak tertagihnya piutang. Rasio Perputaran Piutang ini dapat dihitung dengan rumus:

Rasio ini mengukur efektivitas pengelolaan piutang. Semakin tinggi tingkat perputaran maka semakin efektif pengelolaan piutangnya.

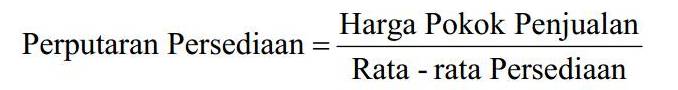

Perputaran Persediaan

Rasio ini menggambarkan likuiditas perusahaan dengan cara mengukur efisiensi perusahaan dalam mengelola dan menjual persediaan yang dimiliki perusahaan.

Perputaran persediaan yang tinggi menandakan bahwa semakin tingginya persediaan berputar dalam satu tahun. Hal tersebut menandakan efektivitas manajemen persediaaan. Sebaliknya, apabila perputaran persediaan rendah menunjukkan pengendalian atas persediaan kurang efektif. Rumus Perputaran Persediaan:

Rasio ini mengukur efektivitas pengelolaan persediaan. Semakin tinggi tingkat perputarannya maka semakin efektif pengelolaan persediaanya.

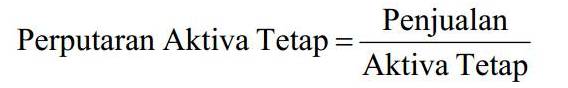

Perputaran Aktiva Tetap

Rasio ini mengukur sejauh mana kemampuan perusahaan menghasilkan penjualan berdasarkan aktiva tetap yang dimiliki oleh perusahaan. Rasio ini memperlihatkan sejauh mana efektivitas perusahaan menggunakan aktiva tetapnya. Semakin tinggi rasio ini artinya semakin efektif proporsi aktiva tetap. Perputaran aktiva tetap dapat dihitung dengan rumus:

Rasio ini mengukur efektivitas penggunaan aktiva tetap dalam mendapatkan penghasilan. Semakin tinggi tingkat perputarannya maka semakin efektif penggunaan aktiva tetapnya.

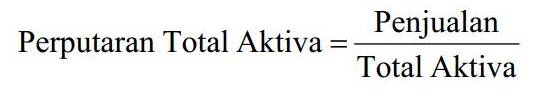

Perputaran Total Aktiva

Rasio ini menghitung efektivitas penggunaan total aktiva. Rasio yang tinggi umumnya menunjukkan manajemen yang baik, sebaliknya rasio yang rendah maka manajemen harus mengevaluasi strategi, pemasaran, dan pengeluaran investasi atau modal. Rumus rasio perputaran total aktiva:

Rasio ini ukuran efektivitas pemanfaatan aktiva dalam menghasilkan penjualan. Semakin tinggi tingkat perputarannya maka semakin efektif perusahaan memanfaatkan aktivanya.

Demikian artikel tentang”Pengertian Analisis Rasio Keuangan, Jenis-Jenis dan Rumus Rasio Keuangan Lengkap“, semoga bermanfaat.